申告期間は令和7年2月17日月曜日~3月17日月曜日

◎問い合わせ…市役所市民税務課(電話74-0011) / 高田税務署(電話025-523-4171)

確定申告はe-Tax・スマホ申告をご利用ください

国税庁ホームページ「確定申告書作成コーナー(外部リンク)」を利用すれば、パソコンやスマートフォンから電子申告(e-Tax)で申告の手続きが行えます。e-Taxをご利用いただくと市役所や税務署に行く必要がなく、還付金の受け取りまでの期間が書面申告より短くなります。

ご利用方法など詳しくは、 (国税庁ホームページ)をご覧ください。

(国税庁ホームページ)をご覧ください。

e-Tax・作成コーナーの使い方に関するお問い合わせ

国税庁では、e-Taxソフト・確定申告書等作成コーナーの事前準備、送信方法、エラー解消などの使い方に関するお問い合わせに電話で対応する専門窓口(税務相談等を除く。)として、e-Tax・作成コーナーヘルプデスクを設置しています。

ご利用の端末・環境に依存する問題が発生した場合、お問い合わせ内容によっては解決方法をご案内できないこともありますので、あらかじめご承知おきください。

ご利用方法など詳しくは、e-Tax・作成コーナーヘルプデスク(e-Taxホームページ 外部リンク)をご覧ください。

【電話相談センター】

e-Tax・作成コーナーヘルプデスク ナビダイヤル ☎0570-01-5901

受付時間

通常期:月曜日~金曜日 9時~17時(休祝日及び12月29日~1月3日を除きます)

※2月3日月曜日~3月17日月曜日までは受付時間を拡充して対応しています。詳しくはe-Taxホームページでご確認ください。

確定申告前に各種説明会を開催します

譲渡所得(土地・建物)の申告書類作成説明会 ← 終了しました

令和6年中に土地や建物などの不動産を売却し利益を得た場合は、譲渡所得の確定申告が必要です。

確定申告の際に必要となる譲渡所得の内訳書の作成方法を税務署職員が説明します。

なお、この説明会に参加されていない場合は、市の申告相談会場での譲渡所得に関する申告相談は受付できませんので、電子申告または高田税務署開設の申告会場で確定申告を行ってください。

日時:1月17日 金曜日 9時30分~11時30分 ※事前申込は不要です。開始時間の10分前までに来場ください。

会場:妙高市勤労者研修センター 大研修室(妙高市上町9番2号)

持ち物:

・売買契約書等の売却の時期や金額がわかるもの

・売却した不動産を取得した際の時期や金額がわかる売買契約書類、また取得する際にかかった費用の金額がわかる領収書等

・売却に際して支払った仲介手数料、測量費、登記・登録に要した金額がわかる領収書等

・土地の売却に際し、建物等の取り壊し費用がある場合はその領収書等

・譲渡所得の特例を適用する場合は、特例に応じた証明書等

・筆記用具(黒色ボールペン)、電卓

スマホで確定申告e-Tax説明会

スマートフォンとマイナンバーカードを使ったe-Taxでの所得税確定申告の方法を、税務署職員が説明します。ご自身のスマートフォンを操作して申告書を作成しますので、体験したいかたはぜひご参加ください。なお、申告に必要な書類がそろっていて、申告書が完成し還付申告になる場合は、その場で申告を完了できます。

日時:2月4日 火曜日 10時~12時、13時~15時

受付:10時~11時30分、13時~14時30分

会場:妙高市役所 コラボホール(妙高市栄町5番1号)

持ち物:

・スマートフォン(マイナンバーカードが読み取り可能なもの)

・マイナンバーカード(使用時に暗証番号<4桁と6桁以上>」が必要です)

・令和6年分の源泉徴収票や保険料控除証明書など、確定申告に必要な書類

・還付金振込先の金融機関および口座番号の分かるもの

農業所得の収支内訳書作成相談会 ← 終了しました

農業所得の確定申告には、事前に収支内訳書の作成が必要です。ご自身での作成に不安があるかたは必ず予約をしてご参加ください。

予約受付期間 1月9日 木曜日~各相談日の2日前(土・日・祝日を除く8時30分~17時15分)

予約専用電話 0255-74-0062

|

期日 |

受付時間 | 会場 |

対象者 |

|---|---|---|---|

|

1月28日 火曜日 |

9時~11時30分 13時~14時30分 |

妙高市役所 1階 コラボホール |

新井地域 |

|

1月30日 木曜日 |

9時~11時30分 13時~14時30分 |

妙高保健センター(妙高支所) 3階 大研修室 |

妙高高原地域 妙高地域 |

持ち物

・収入金額が確認できる書類(販売金額・家事消費・委託料・補助金など)

・経費として支出した金額が確認できる領収書等(農機具購入代・種苗代・光熱水費など)

・JAえちご上越から届く「農業所得申告支援システム帳票」

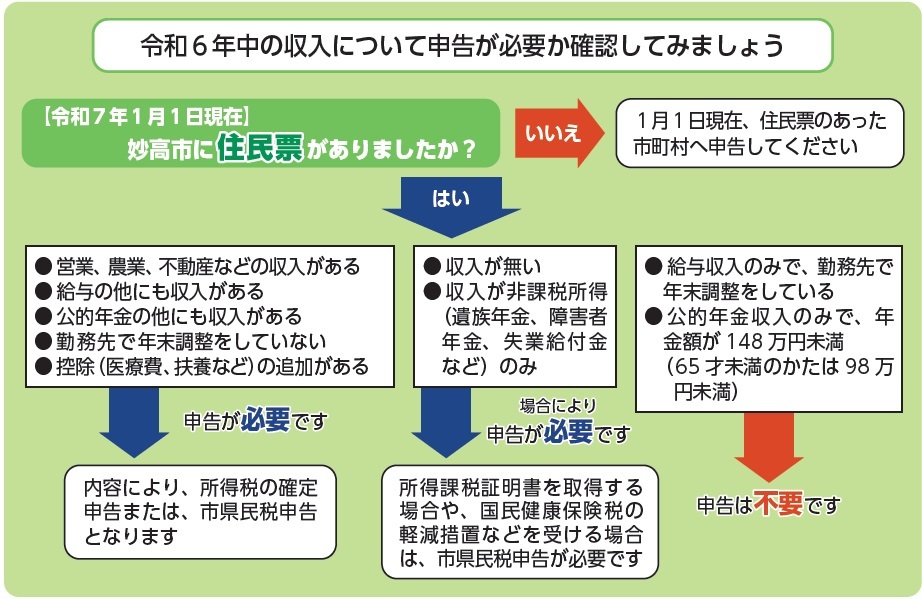

あなたは申告が必要ですか?

申告の要否については、下図のフローチャートでご確認ください。ご不明な点があれば、事前に市役所市民税務課までお問い合わせください。

市役所会場で受けられない申告

以下の内容を含む申告については、e-Taxまたは高田税務署開設の申告会場(上越市市民プラザ)をご利用ください。

・青色申告 ・令和5年分以前の申告 ・準確定申告(亡くなられた人の申告) ・譲渡所得(土地、建物、株式等の譲渡) ・分離課税を選択した上場株式等の配当所得 ・はじめての住宅借入金等特別控除 ・耐震、改修工事の住宅借入金等特別控除 ・先物取引、外国為替証拠金取引(FX)に係る所得 ・暗号資産の譲渡等に係る所得 ・山林所得

申告会場の開催日程と持ち物

各会場では地区割りを行っていませんので、ご都合に合わせて来場ください。また、支所会場は開催日が異なりますのでご注意ください。

各会場では、午前と午後にそれぞれ先着順で入場整理券を当日配付します。

今回から市公式LINEを通じて事前予約ができます(新井地域出張会場除く)。当日は整理券の取得に並ぶことなく予約時間にご案内ができることになりました。

事前予約は予約日の10日前から2日前までLINEにて予約が可能です。事前予約方法はこちら

各会場では期間の始めや週の始めは大変混雑が予想されます。入場整理券の配付状況に応じて、受付時間内であっても後日の来場をお願いする場合がありますので、事前予約をご利用ください。

申告相談の開催日程や申告する際に必要な持ち物などは市報みょうこう2月号をご確認ください。

各種所得控除について

1.社会保険料控除額について

次の保険料の納付額は、社会保険料として控除できます。

(1)国民年金保険料の納付額

納付額は、日本年金機構が送付する「社会保険料(国民年金保険料)控除証明書」をご確認ください。

(2)国民健康保険税・介護保険料・後期高齢者医療保険料の納付額

➀納付方法が現金納付・口座振替のかた

市から「国民健康保険税・介護保険料・後期高齢者医療保険料の納付額」(ハガキ)を1月下旬に送付しますので、ご確認ください。

【問い合わせ】

・国民健康保険税に関すること:健康保険課(電話0255-74-0014)

・介護保険料に関すること:市民税務課(電話0255-74-0011)

・後期高齢者医療保険料に関すること:健康保険課(電話0255-74-0056)

➁納付方法が年金からの天引きのかた

日本年金機構などが送付する公的年金の「源泉徴収票」の「社会保険料の金額欄」をご確認ください。

【控除を受けるときの注意点】

〇社会保険料の領収日が令和6年1月1日~12月31日の日付のものが対象。

※12月25日納期限の国民健康保険税を令和7年1月に支払った場合は、対象になりません。この場合は、令和7年分の控除対象になります。

〇国民年金保険料について控除を受ける場合は、「社会保険料(国民年金保険料)控除証明書」の添付が必要です。

〇国民年金保険料を2年分前納した場合の社会保険料控除については、納めた年に全額控除する方法と、各年分の保険料に相当する額を各年において控除する方法のいずれかを選択することができます。

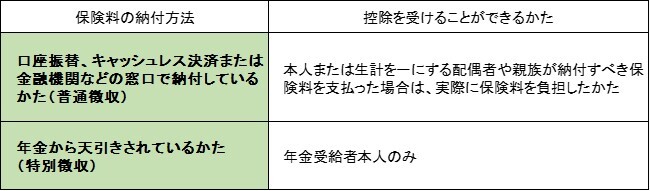

〇社会保険料の控除を受けることができるかたが異なります。

詳細はこちら…国税庁HPタックスアンサー No.1130 社会保険料控除(外部リンク)

2.医療費控除について

納税者本人や生計を一にする家族(税法上の扶養親族でなくても可)のために令和6年中に医療費を支払ったときは、医療費控除として申告することができます。

医療費控除を受けるには、「医療費控除の明細書」を作成し、申告書に添付する必要があります。なお、「医療費控除の明細書」は国税庁ホームページからダウンロードできます。また、市役所、各支所では、1月中旬以降に配布が可能となります。

領収書の提示のみでは医療費控除を受けることが出来ませんので、ご注意ください。

税務署から医療費控除の明細書の記入内容の確認を求められる場合があるので、領収書は5年間保管してください

健康保険組合等が発行する「医療費のお知らせ」がある場合は、明細書に添付することによって、明細書の内訳の記入を簡略化することが出来ます。

詳細はこちら…国税庁HPタックスアンサー No.1120 医療費を支払ったとき(医療費控除)(外部リンク)

3.セルフメディケーション税制について

健康の保持増進及び疾病の予防として健康診断や人間ドッグなど、一定の取り組みを行っている方が、納税者本人や生計を一にする配偶者その他の親族のために令和6年中に支払った特定一般用医薬品等購入費がある場合は、セルフメディケーション税制による医療費控除の特例を受けることができます。ただし、通常の医療費控除との併用はできません。

また、セルフメディケーション税制についても、「セルフメディケーション税制の明細書」を作成し、申告書に添付する必要があります。

詳細はこちら…国税庁HPタックスアンサー No.1129 特定一般用医薬品等購入費を支払ったとき(医療費控除の特例)【セルフメディケーション税制】(外部リンク)

4.生命保険料控除について

一般生命保険料、介護医療保険料及び個人年金保険料を支払った場合は、生命保険料控除として申告することができます。

詳細はこちら…国税庁HPタックスアンサー No.1140 生命保険料控除(外部リンク)

5.地震保険料控除について

特定の損害保険契約等に係る地震等損害部分の保険料または掛金を支払った場合には、地震保険料控除として申告することができます。

詳細はこちら…国税庁HPタックスアンサー No.1145 地震保険料控除(外部リンク)

6.障がい者控除について

納税者本人、同一生計配偶者または扶養親族が所得税法上の障がい者に当てはまる場合に、障がい者控除として申告することができます。

また、要介護・要支援認定を有する高齢者の障がい者控除は、要介護・要支援認定者の心身の状態がより反映されるよう、要介護・要支援認定時の調査における「寝たきりの度合い」や「認知症高齢者の日常生活自立度」に基づいて判定されています。

「障がい者控除の判断基準について」や「障がい者控除対象者認定書」に関する問い合わせ…福祉介護課(☎74-0016)

詳細はこちら…国税庁HPタックスアンサー No.1160 障がい者控除(外部リンク)

7.配偶者(特別)控除について

合計所得1,000万円以下の納税者で、配偶者の合計所得が48万円以下の場合は配偶者控除、48万円を超えて133万円以下の場合は配偶者特別控除として申告することができます。

配偶者控除の詳細はこちら…国税庁HPタックスアンサー No.1191 配偶者控除(外部リンク)

配偶者特別控除の詳細はこちら…国税庁HPタックスアンサー No.1195 配偶者特別控除(外部リンク)

8.扶養控除について

納税者本人と生計を一にしている配偶者以外の扶養親族で、合計所得が48万円以下の場合は、一定の金額を扶養控除として申告することができます。

詳細はこちら…国税庁HPタックスアンサー No.1180 扶養控除(外部リンク)

9.雑損控除について

災害や盗難などにより、家屋や家財等の資産に損害を受けた場合には、一定の金額を雑損控除として申告することができます。

詳細はこちら…国税庁HPタックスアンサー No.1110 災害や盗難などで資産に損害を受けたとき(雑損控除)(外部リンク)

10.寄付金控除について

納税者が国や地方公共団体、特定公益増進法人などに対し、「特定寄附金」を支出した場合には、所得控除を受けることができます。

詳細はこちら…国税庁HPタックスアンサー No.1150 一定の寄附金を支払ったとき(寄附金控除)(外部リンク)

11.ひとり親控除について

納税者がひとり親であるときは、一定の金額の所得控除を受けることができます。

詳細はこちら…国税庁HPタックスアンサー No.1171 ひとり親控除(外部リンク)

12.寡婦控除について

納税者自身が寡婦であるときは、一定の金額の所得控除を受けることができます。

詳細はこちら…国税庁HPタックスアンサー No.1170 寡婦控除(外部リンク)

確定申告予備知識

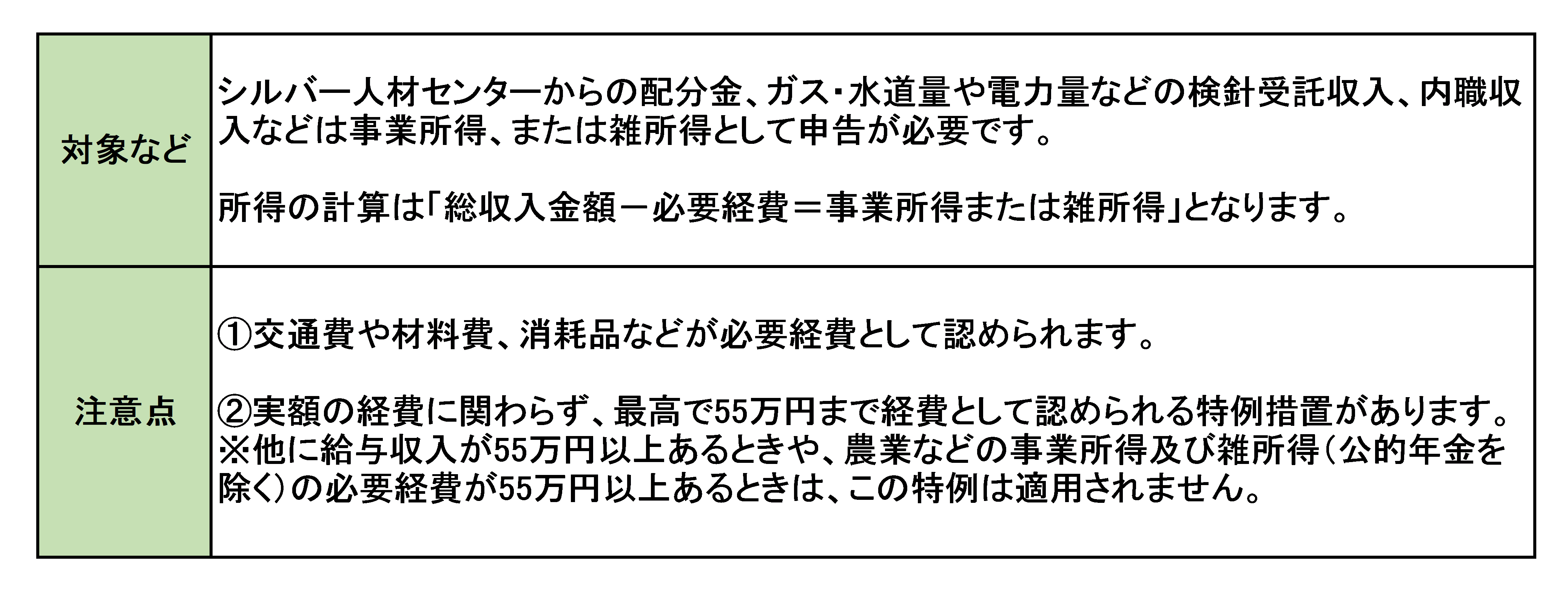

1.申告漏れや誤りの多い所得

次の所得については、申告漏れから修正申告や期限後申告になることが多いので、ご注意ください。

●内職などの収入があるかた

●個人年金の収入があるかた

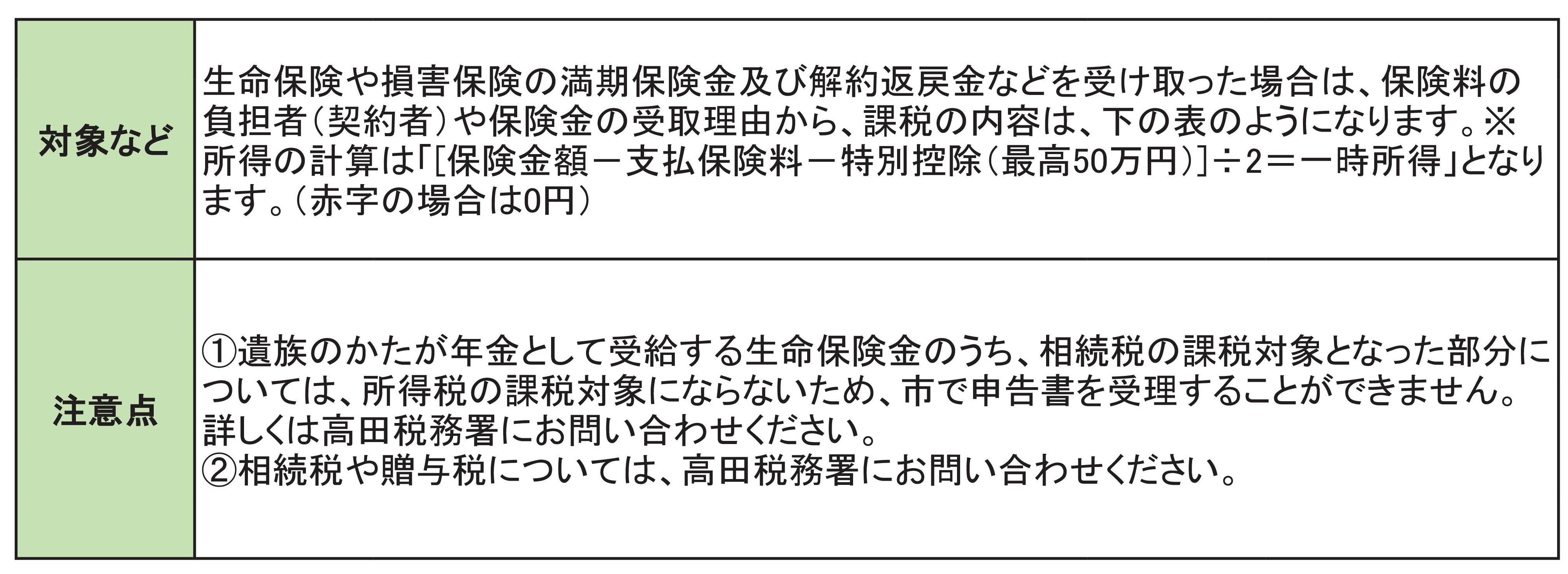

●保険金を受け取ったかた

〈保険金の税制上の取り扱い〉

2.知っておきたい税知識~パート収入・公的年金収入と税~

所得税、市・県民税の申告に関わる、よくある問い合わせにお答えします。

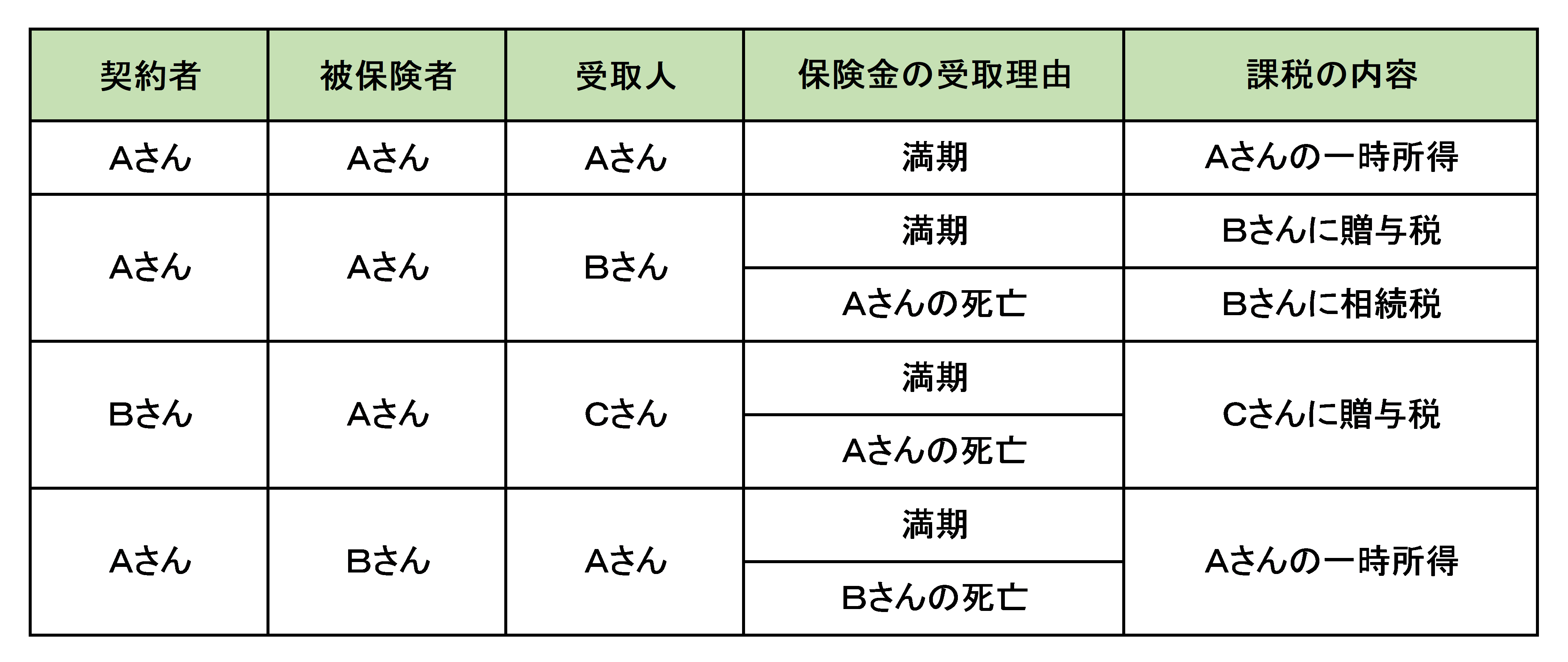

Q:パート収入がありますが、税金がかからないのは、収入がいくらまでですか。

A:93万円以下なら、所得税も市・県民税もかかりません。

●給与収入のみのかた

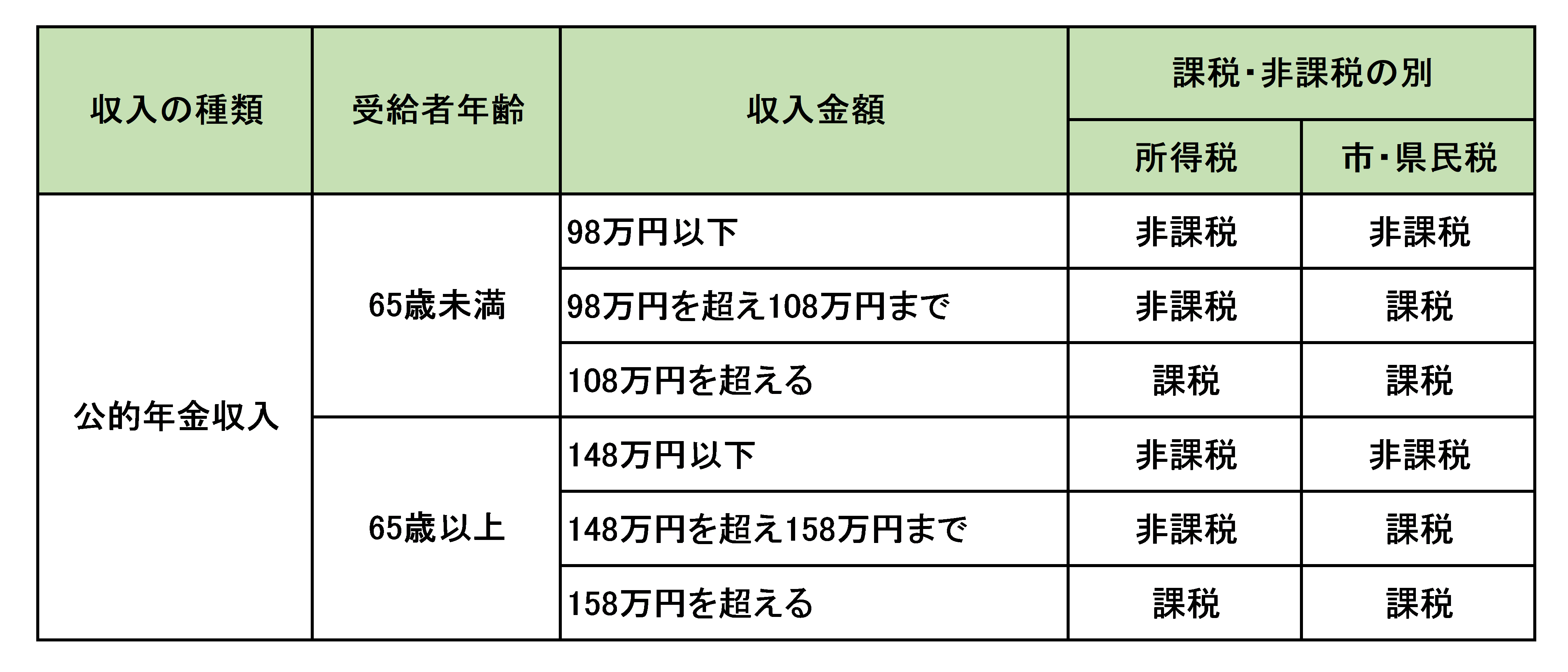

●公的年金(雑所得)のみのかた